開票系統里面稅率是可以自行選擇的,有些時候難免會選錯,關鍵是開錯了,當月沒及時收回來作廢掉,到了次月申報期,你怎么申報的?公司2021年8月銷售了貨物含稅價格872.90,本來貨物稅率是13%,結果開票員給開成了6%。

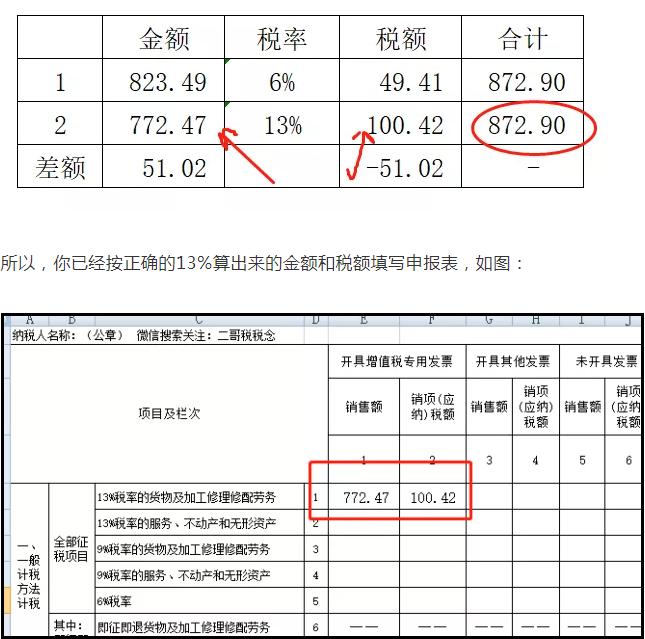

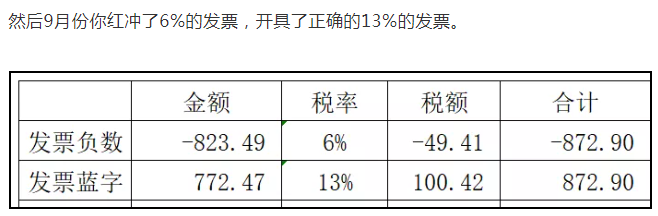

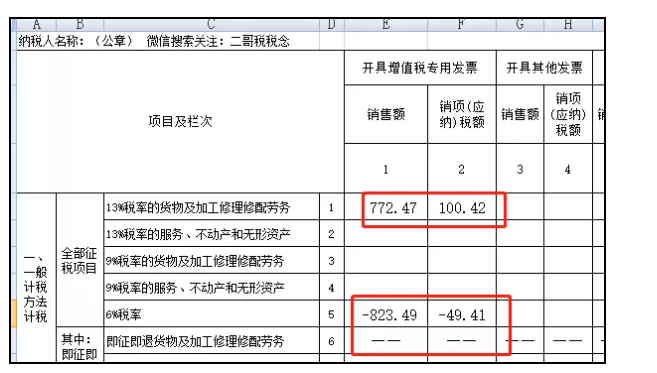

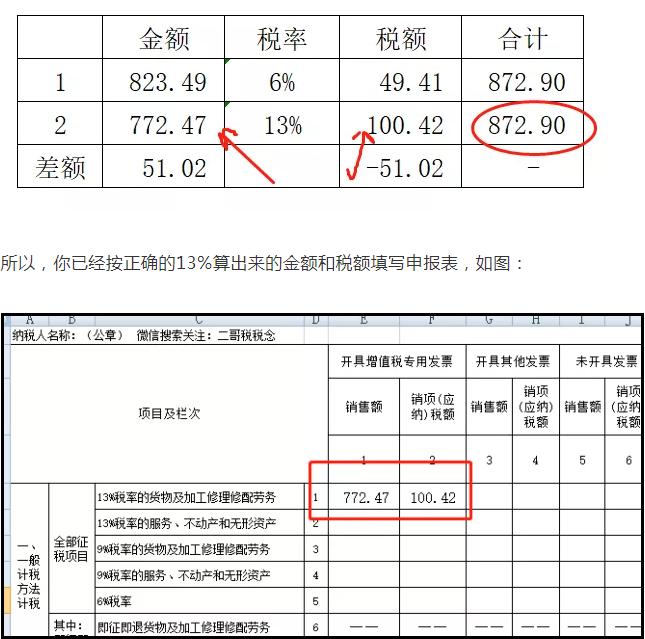

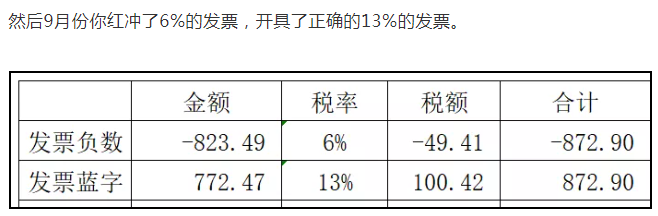

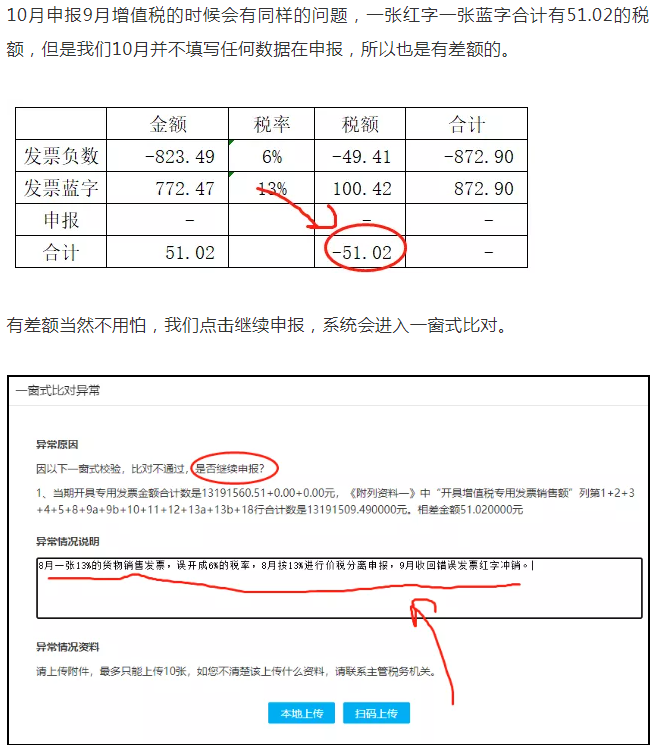

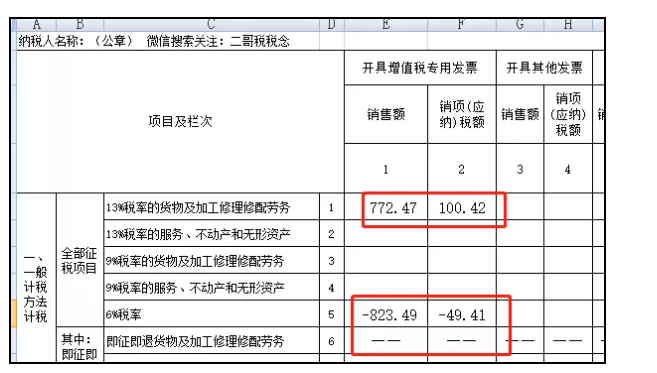

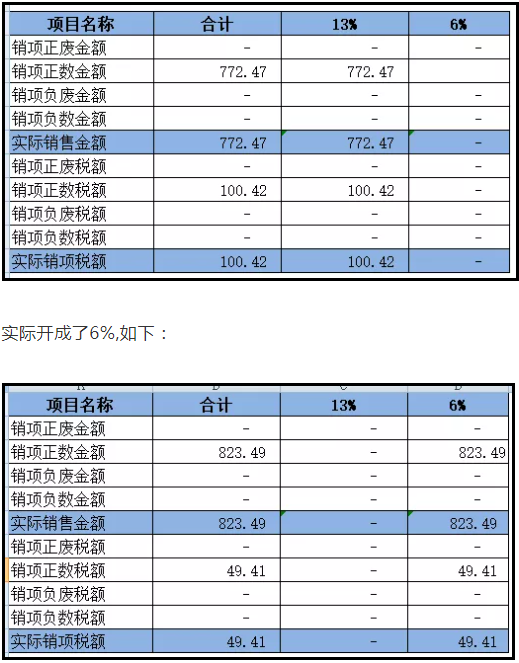

發票開錯了也一直也沒發現,這到了9月申報表,報稅時候才發現,發票倒是好說,公司趕緊讓客戶退回來紅沖掉,紅沖也只有在9月處理了。理論上就是你此筆銷售行為,含稅價格872.90,你就應該按13%納稅,你的納稅義務發生時間是8月,你9月申報時候應該申報金額772.47,稅額100.42。這才是正確的申報方式,如果你按發票開具的6%來申報,從理論上說你是申報錯誤。10月申報9月的時候,這筆貨物銷售行為不再申報了,因為9月已經申報過了。你把兩個月的開票和申報情況合并起來看,申報就是按13%申報了一次,發票最終也是開了13%的,6%的已經被紅沖了。

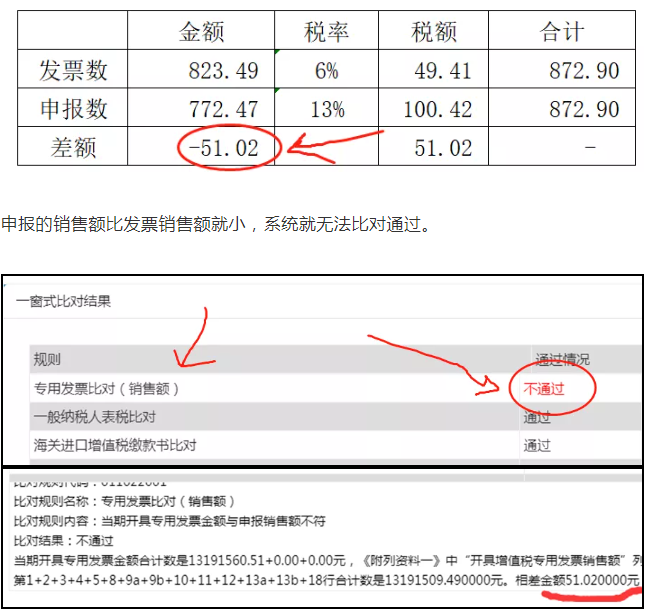

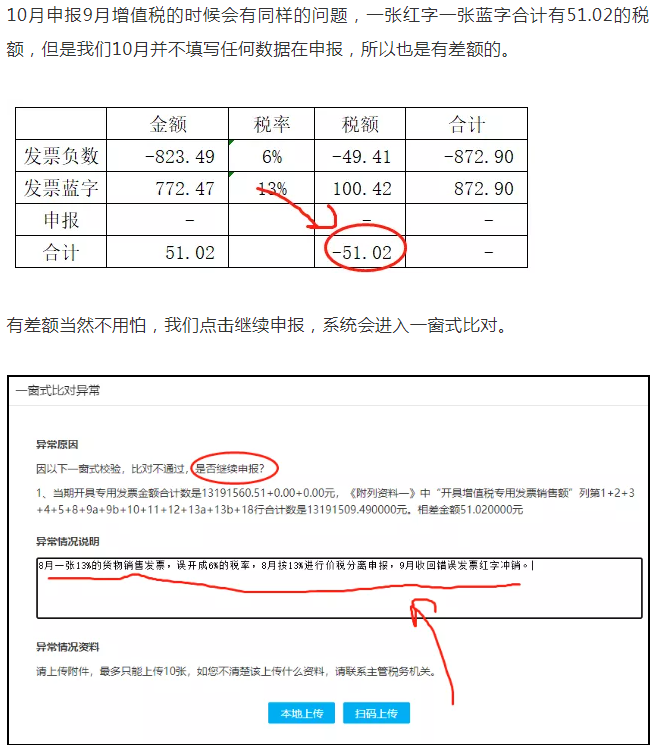

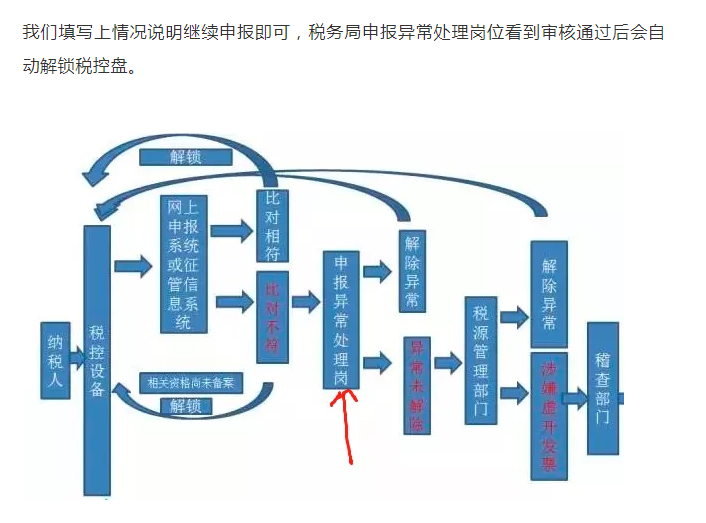

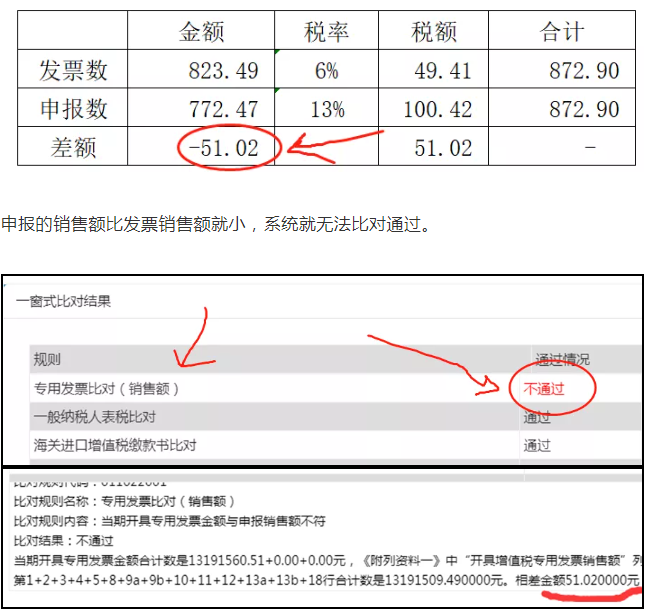

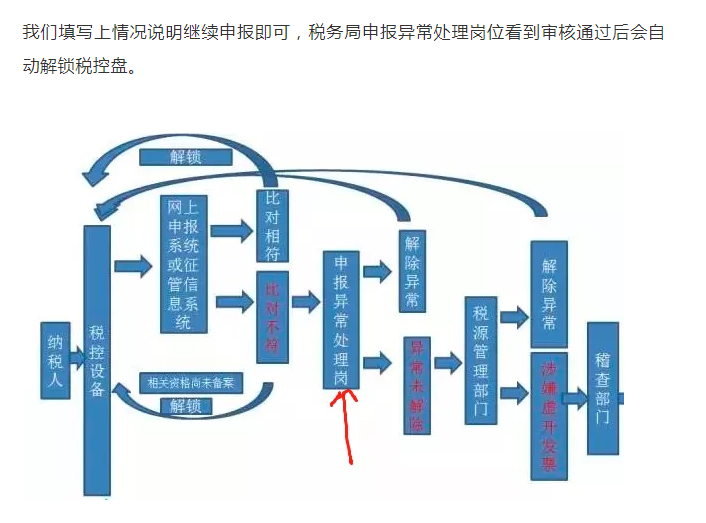

這是理論上的,也就是我們不管發票和申報分開看,申報我嚴格按納稅義務時間和稅率申報,填寫申報表,開票呢,反正開錯了紅沖掉就行了,最終合計申報和開票是一致的。但是實操中呢?這樣做有個最大的麻煩就是,每個月比對都會異常。增值稅申報是會進行比對的,申報比對管理是指稅務機關以信息化為依托,通過優化整合現有征管信息資源,對增值稅納稅申報信息進行票表稅比對,并對比對結果進行相應處理。這個比對就是為了防止納稅人亂申報,申報數據和發票數據有差異的情況應該有正當理由,而且如果申報數據小于開票數據,申報更是無法通過。這個案例中9月份申報8月,我們按13%價稅分離填寫申報,實際發票是6%的。其實這樣是最正規的處理方式,我們按納稅義務時間,按正確的稅率及時進行了申報。雖然比對有異常,但是現在都是網上申請異常比對審核,也不是非常麻煩。當然,日常中很多人對異常比對都比較敏感,不想走這一步,能不異常盡量不異常。既然13%開錯開成了6%,那我就按發票的數據先申報。注:如果單獨填寫了一張負數發票的數據,比對又可能還是會出現異常。不過很多公司一個月不僅僅開這一張發票,合并后為正數一般不會異常。

所以,這樣申報的話就是將錯就錯,比每一月都異常更“方便”,雖然嚴格的說申報沒有按正確的稅率,正確的納稅義務發生時間申報,但是也不失為一種權宜之計。